盈余公积是什么意思(法定盈余公积是什么意思)

在注册会计师、中级会计职称考试中,合并报表的重要性不言而喻,连同长期股权投资的分数总和通常为20分以上,只要这些分数能够顺利拿到60%以上,其他章节能拿60%就基本能够及格通过。然而,也正是这一章,让很多考生折戟,别说60%以上,就连50%都是望而却步。究其原因,川哥就不多说了,今天以答疑解惑为主,希望能够给2017年注册会计师、中级会计职称的考生带来一些翻盘的助力,则是我最大的荣幸。

困惑一:合并的本质是在做什么?

母公司、子公司资产负债表如下,为了便于各位同学理解,川哥假设母公司长期股权投资金额与子公司(100%股权)净资产账面价值(等于公允价值)一致。

川哥分析:从本质来讲,母公司的资产负债表就已经是合并资产负债表了,为什么呢?因为子公司的整体净资产规模已经以“长期股权投资”的金额笼统的记入了母公司。那么为什么还要合并呢?原来,我们站在整个集团的角度,要把长期股权投资拆分、细化、替换为子公司的资产、负债的一个个明细项目,因此我们可以得到如下合并资产负债表:

然而,值得注意的是,虽然从本质上我们把长期股权投资减少10元,把明细的资产增加15、明细的负债增加5,这体现的合并资产负债表的本质性问题,但是实务中编制资产负债表的时候是把资产、负债、所有者权益首先进行简单相加、然后再去调整抵消,首先简单相加得到的合并资产负债表就是:

不知各位发现了没有,简单相加得到的合并资产负债表与本质的资产负债表出现了差异,长期股权投资多了10,所有者权益也多了10,因此可以相互抵消,那就是:

借:股本、资本公积等明细 10

贷:长期股权投资 10

抵消之后,于是就得到了本质的合并资产负债表。

拓展:如果长期股权投资为12,子公司可辨认净资产公允价值10:

借:子公司所有者权益(各明细) 10

商誉 2

贷:长期股权投资 12

困惑二:购买日子公司公允价值与账面价值的调整

在困惑一的案例中,假设的是长期股权投资和子公司所有者权益是相吻合的,但是实际上却存在多种不吻合、不匹配的地方,为了使得长期股权投资金额和子公司所有者权益在合并层面的账面价值相匹配,于是就要解决购买时公允价值和账面价值的差异问题。

比如购买日(1月1日),A公司出资1000万购买B公司100%股权,B公司净资产账面价值800万、公允价值900万,原因是B公司有一项办公设备,其公允价值为200万元,账面价值为100万元,折旧年限为5年,无残值。不考虑所得税。

母公司在支付对价时是以1000万的标准支付并入账的,但是子公司净资产账面价值仅仅为800万,母公司的长期股权投资与子公司的所有者权益出现了偏差,这个偏差有100万(1000-900)属于商誉,但是还多的100万则是子公司本身公允价值就要比账面价值多100万,因此要使得二者匹配,就必须在合并层面把这个问题调整过来,为了实现相互匹配,就需要把子公司各项的公允价值和账面价值的差额进行调整:

借:固定资产 100

贷:资本公积 100

如此调整之后,购买日母公司的长期股权投资1000万和子公司的所有者权益900万就匹配了,多的100万则是购买时的商誉,这个金额始终存在。值得注意的是,在后续计量过程中,合并层面应该按照公允价值200万计提折旧,但是子公司仅仅按照账面价值100万进行折旧,因此少折了一部分金额,本年需要补提折旧(200-100)/5=20万,即:

借:管理费用 20

贷:固定资产-累计折旧 20

有人又会疑问了,为什么贷方不写累计折旧呢?为什么要写固定资产?这是因为,贷方本来的确是该写累计折旧的,但是我们现在是在直接调整合并报表,合并报表上体现的是固定资产原值和累计折旧的净额,因此合并报表中并没有累计折旧这个项目,于是只能直接写贷方的固定资产了。须知,无论是写累计折旧还是固定资产,对固定资产的金额影响是一致的,累计折旧补提2万,固定资产的净额就减少2万,殊途同归。

需要特别关注的是,各位考生一定要密切关注这类题目是否注明考虑所得税问题,如果明确说了不考虑所得税,那就不用管。如果要考虑所得税,应该怎么处理呢?有如下两个方面需要处理:

(1)公允价值和账面价值调整时,合并层面固定资产的账面价值200万,计税基础100万,资产的账面价值>计税基础,应纳税暂时性差异,递延所得税负债。

借:资本公积(200-100)*25%

贷:递延所得税负债 25

(2)经过1年折旧之后,公允价值为200-200/5=160,账面价值为100-100/5=80,暂时性差异80万,递延所得税负债为80*25%=20,要冲回此前的部分

借:递延所得税负债 5

贷:所得税费用 5

困惑三:为什么要按权益法对母公司长期股权投资进行调整?

正如困惑一所述,母公司长期股权投资与子公司所有者权益应该匹配,才能使得二者抵消,但是母公司个别报表却是按照成本法进行的会计核算,也就是说当子公司由于净利润导致所有者权益增加、所有者权益直接增加这两种情况的时候,母公司的长期股权投资并没有同步跟上,因此,母公司的长期股权投资和子公司的所有者权益逐步背离,为了使得二者相匹配以便于后面的抵消,于是需要相应的确认如下两个方面:

(1)净利润导致所有者权益增加

借:长期股权投资

贷:投资收益

注:该投资收益按照子公司调整后的净利润计算得来,此时的调整不考虑内部交易,后面会有阐述。

(2)所有者权益直接增加

借:长期股权投资

贷:其他综合收益(等)

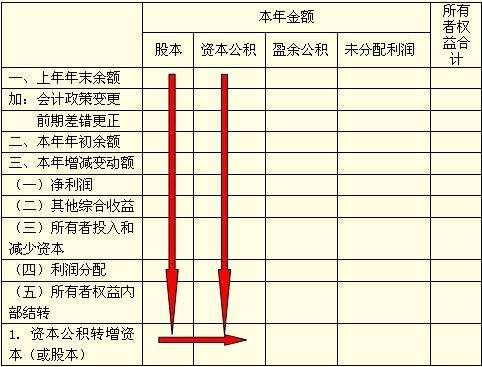

困惑四:未分配利润那笔调整分录是什么意思呢?

借:投资收益

少数股东损益

未分配利润—年初

贷:未分配利润—年末

计提应付股利

计提盈余公积

这笔调整分录究竟是什么意思呢?其实这笔调整分录很好理解,川哥此前写过一篇文章,就是“1150个字读懂合并财务报表”,各位朋友可以去百度搜索一下。那么,这笔调整分录究竟怎么理解呢?我们先回顾一下,在困惑三中,为了使得母公司长期股权投资与子公司所有者权益相匹配,做了一笔:

借:长期股权投资

贷:投资收益

在合并层面的资产增加了,负债、所有者权益却没有相应增加,于是合并资产负债表就不平衡了,怎么办?本质上就类似于结转损益的那么个意思了,但是为了兼顾合并利润表、合并所有者权益变动表,还要考虑少数股东的那部分,于是上面那笔调整分录就被扩充为:

借:投资收益

少数股东损益

未分配利润—年初

贷:未分配利润—年末

计提应付股利

计提盈余公积

这个等式的逻辑关系是,年初未分配利润加上子公司全部的损益,就是年末可供分配的全部未分配利润,而未分配利润有一部分用于支付股利、一部分用于提取盈余公积,于是就有等式:年初未分配利润+投资收益+少数股东损益=年末未分配利润+计提应付股利+计提盈余公积。

也许又有人会说,“结转损益”转多了呢,这笔分录不仅仅把投资收益转到了未分配利润,还把少数股东损益也转到了未分配利润,于是,这笔少数股东损益其实又需要从未分配利润中减少出去的,为什么要减出去呢?因为少数股东损益这部分盈利需要记入少数股东权益这个专门的项目,而不是归属于母公司的所有者权益,那么是怎么把少数股东损益这部分金额从未分配利润中转出去的呢?大家去看看教材的综合案例就可以发现,在计算年末未分配利润的时候,少数股东损益的金额是被从未分配利润中减掉了的。那么,这里为什么又要把少数股东损益写上呢?主要是为了体现完整的勾稽特征,体现整个未分配利润的来龙去脉。

困惑五:存货内部交易的抵消?

关于内部交易存货的抵销,主要还是把握是否对外出售。

比如本年(1月1日)母公司把账面价值10万的存货以15万卖给了子公司(100%股权),子公司尚未将存货对外出售,很显然,对于合并层次来说,收入是没有的,成本也是没有的,存货的价值也应该保持原有的10万不变,那么抵消分录就是:

借:营业收入 15

贷:营业成本 10

存货 5

最后,还有个非常重要的问题,那就是递延所得税,税务机关不认可你的合并报表,只认可子公司个别报表,因此本年底存货的计税基础为15万,合并层面的账面价值为10万,资产的账面价值<计税基础,为可抵扣暂时性差异,即:

借:递延所得税资产 5*25%

贷:所得税费用 1.25

再比如本年(5月1日)母公司把账面价值10万的存货以15万卖给了子公司,子公司以18万对外出售,很显然,对于合并层次来说,收入是对外的18万,成本是本来的10万,但是母子公司简单相加一共确认了15+18万的收入、10+15万的成本,各多了15万,于是:

借:营业收入 15

贷:营业成本 15

由于已经对外销售,在年底不存在存货递延所得税的问题,也不存在存货账面价值和计税基础差异导致暂时性差异的问题,于是冲回原来确认的递延:

借:所得税费用 1.25

贷:递延所得税资产 1.25

注:如果本年发生的存货内部交易在本年就对外出售,那么递延一正一负,两笔关于递延的就不需要写了,因为我们是年底统一确定一次递延所得税,如果期末还有未实现内部交易损益就需要写,上面写成一正一负两笔是为了加强理解。

再比如,最让人痛苦的是,本年(5月1日)母公司把账面价值10万的存货以15万卖给了子公司(100%股权),子公司对外出售40%,这个怎么处理呢?

川哥要教大家一个方法,首先假设全部对外销售,即:

借:营业收入 15

贷:营业成本 15

然后,根据期末存货进行调整,我们发现期末存货未实现内部交易损益为(15-10)*60%=3万,于是:

借:营业成本 3

贷:存货 3

对于剩余部分存货的账面价值为10*60%=6,公允价值为15*60%=9,递延所得税资产应为(9-6)*25%=0.75,之前确认的1.25多了,应冲回递延所得税资产0.5(1.25-0.75)。

贷:所得税费用 0.5

借:递延所得税资产 0.5

注:对于递延所得税我们是年底统一确认一次,因此内部交易发生时的确认递延所得税1.25和对外处置40%时的冲回应该写成一笔分录,而不应该是正的1.25和负的0.5,即:

借:递延所得税资产 0.75

贷:所得税费用 0.75

如果内部交易发生在上年,对外处置发生在第二年,则上年确认的1.25不变,下年冲回0.5,第二年的分录为:

借:递延所得税资产 1.25

贷:未分配利润-年初 1.25

借:所得税费用 0.5

贷:递延所得税资产 0.5

困惑六:固定资产内部交易的抵消?

关于这块相对很好理解,只是要记住有3个方面的调整抵消,一个是内部交易发生时,要调整固定资产的账面价值,二个是要调整折旧,三个是要确认递延所得税的问题。

比如,上年1月1日,母公司以500万元的价格产品销售给子公司,销售成本为300万元,子公司作为管理用固定资产使用,年限平均法计提折旧,折旧年限5年,净残值为0。

首先,调整交易发生时账面价值,由于是上年发生的交易,因此不能直接写营业收入、营业成本,而应该用未分配利润—年初予以替代:

借:未分配利润—年初 200

贷:固定资产 200

然后,调整上年的累计折旧,冲减管理费用,由于是上年,改为未分配利润。

借:固定资产—累计折旧 40

贷:未分配利润—年初 40

其次,调整本年的累计折旧,冲减管理费用。

借:固定资产—累计折旧 40

贷:管理费用 40

当然,肯定是少不了递延所得税的问题,

上年末合并层面账面价值=300-60*1=240,计税基础=500-100*1=400,产生可抵扣暂时性差异,(400-240)*25%=40

借:递延所得税资产 40

贷:未分配利润-年初 40

本年末合并层面账面价值=300-60*2=180,计税基础=500-100*2=300,产生可抵扣暂时性差异,(300-180)*25%=30,递延相比上年少了10,要冲回:

借:所得税费用 10

贷:递延所得税资产 10

困惑七:为什么以前年度的调整调整分录还需要进行调整呢?

川哥告诉你,这是因为,今年的合并报表是今年的母公司、子公司报表简单相加得来,因此虽然以前年度的合并报表已经调整过了,但是并没有体现到母公司、子公司的个别报表上,也就是说母公司、子公司的个别报表并没有调整。因此,今年母公司、子公司个别报表简单相加之后,还需要从以前年度开始调整起,从头再来。

看到这里,也许有人会痛苦了,如果过了10年20年,也这么调整吗?那岂不是太痛苦了!其实没有那么痛苦,在Excel表格里,以前的调整抵消分录复制粘贴过来就可以了,只是把损益类项目改为“未分配利润-年初”即可,然后补上今年的就可以了。如此说来,工作量也没有想象的那么大。

困惑八:顺流交易、逆流交易中的少数股东损益是个什么?

顺流交易的未实现内部交易损益全部由母公司承担,逆流交易的未实现内部交易损益全部由母公司、子公司按比例承担。

比如,本年(12月31日)母公司把账面价值10万的存货以15万卖给了子公司(80%股权),子公司尚未对外出售,所得税税率25%,由于是顺流交易,直接调整即可。

借:营业收入 15

贷:营业成本 10

存货 5

借:递延所得税资产 1.25(5*25%)

贷:所得税费用 1.25

再比如,本年(12月31日)子公司(80%股权)把账面价值10万的存货以15万卖给了母公司,母公司尚未对外出售,所得税税率25%,由于是逆流交易,需要考虑归属于少数股东部分。

借:营业收入 15

贷:营业成本 10

存货 5

借:少数股东权益 0.75(5*75%*20%)

贷:少数股东损益 0.75

借:递延所得税资产 1.25(5*25%)

贷:所得税费用 1.25

关于这笔调整分录怎么理解呢?川哥悄悄告诉你,调减存货,也就是资产减少,那么合并层面的所有者权益要减少,少数股东在合并资产负债表的所有者权益体现为少数股东权益,因此少数股东权益也要减少对应的那部分,于是把少数股东权益写在借方表示减少,那么贷方就相应的写上少数股东损益即可。也就是说,要区分写在借方还是贷方,首先要看少数股东权益的增减问题。

困惑九:进行权益法调整为什么不考虑内部交易呢?

大家一定要注意,在进行母公司长期股权投资的权益法调整时,要考虑购买是子公司公允价值和账面价值的差额,但是不考虑购买后内部交易的调整问题,为什么呢?这是因为内部交易是个相对比较复杂的过程,如果在权益法调整时把这个也考虑进去,那么母公司的长期股权投资、子公司的所有者权益要相互匹配、抵消就很错综复杂了。于是,我们想出了一个更好的办法,那就是在这里暂时不考虑,让母公司长期股权投资和子公司所有者权益的抵消更加清晰,然后用专门的调整分录针对内部交易进行调整,把这个事情当成两个事情来处理,就清晰得多了!

困惑十:一看到合并报表我就痛苦,怎么克服畏难情绪?

川哥告诉你,其实只要把前面七个困惑解决了,然后把教材的案例、中华东奥的习题多多练习,考试时的大题一般也是划分为5-7个小问题,你能把其中3-4个小问题基本顺利地完成那么个样子,剩余的2-3个问题能够勉强写点东西,数字不能写文字总可以写上一些的,调整抵消分录的文字是必须了然于心的,只要能够孤立的解决其中若干个小问题,于是,20分的大题,10分以上想来是不难的。

建议各位朋友结合川哥的上一篇文章《中级会计实务长期股权投资的六大困惑》结合起来阅读,一定可以克服恐惧心理,实现60%以上分数,希望还是很大的,梦想还是要有的,万一实现了呢?

考试提示:

(1)一定要看清题意是不是免税合并,简单说来,免税合并要考虑购买日公允价值和账面价值差异导致的递延所得税的问题,应税合并不考虑购买日公允价值和账面价值差异导致的递延所得税问题。比如说,免税合并下母公司花了1000万购买子公司80%股权,子公司账面价值800万、公允价值900万。

商誉=1000-(800+100*75%)*80%=300

或者商誉=1000-(900-100*25%)*80%=300.

(2)对母公司进行权益法调整时,首先要计算调整后的净利润,在调整子公司调整后的净利润时,切记不要管内部交易的问题,而是单独写调整分录进行处理。需要进行对比记忆的是,第5章对于合营企业、重大影响的权益法下长期股权投资的投资收益计算时,无论顺流交易、逆流交易都需要考虑。

(3)一定要看清题意,是否考虑所得税问题,如果题目明确说了不考虑所得税,那么你写了真是不划算。在需要考虑所得税的时候,一定要看清题意,所得税税率可不一定是25%哟!

(4)一定要记得打印准考证,考试时记得带上身份证、准考证、签字笔、计算器(可以四则混合运算那种科学计算器,网上最低价9.9元)、餐巾纸、矿泉水等工具。

(5)如果考场便宜,记得提前熟悉乘车路线哟,有些考场的地点,那真是十八弯。

相关文章

-

梦之蓝52度多少钱一瓶(海之蓝52度多少钱一瓶)详细阅读

中国糖酒联盟12月29日讯 涨,涨,涨,是2017年酒业的另一关键词。 无论是资本市场还是现货市场,无论是从高端到次高端品牌,还是从名酒名企到区域龙头...

2022-09-08 23045

-

在家上网做兼职(在家网上的兼职)详细阅读

我们中国人一般都羞于谈钱,觉得俗,觉得谈钱伤感情。自古至今,也一直都有“农本商末”“学而优则仕”的思想传统。已经开始做自媒体创业的朋友也会发现,咦,...

2022-09-08 22005

-

文案狗(文案狗app下载)详细阅读

IT狗,娱记狗,单身狗,各种狗,还有一只文案狗。文案狗是对现在从事文案行业人员的统称,白天看案例写文案,晚上看稿子改文案,每天都在重复着一件事情就是写...

2022-09-08 21240

-

民盟党(民盟党是什么政治面貌)详细阅读

今天是3月15日,“打假日”!一大早,对着电脑发呆的小编,想起了统战部的王二毛。有一天,王二毛吃完饭遛弯遇见隔壁王阿姨,王阿姨说:“哟这不是二毛嘛,毕...

2022-09-08 17643

-

退货率怎么计算(抖音退货率怎么计算)详细阅读

不到十年,众多快递公司经过残酷的优胜劣汰,佼佼者已然脱颖而出。2016年5月23日,鼎泰新材(002352.SZ)披露了“重大资产重组预案”,宣布将按...

2022-09-08 17206

-

群主怎么写群规(群主怎么写群规范文)详细阅读

微信群可以把有共同兴趣爱好或目标的人组成一个圈子,并且能快速实现组员之间的交流、互动,在共同分享的前提下很容易形成合作。而对于银行人来说,针对年轻客群...

2022-09-08 16786

-

合肥市属于哪个省(合肥市属于哪个省的)详细阅读

注:本文数据源于《安徽统计局·安徽统计年鉴2016》,以各市建成区面积排名为准。图片源于视觉中国、zol,感谢视觉中国所有原创摄影!(学术交流,非商业...

2022-09-08 705

-

app营销(app营销需要哪些营销策略)详细阅读

营销策略中的内容营销已经被加冕为王。对于创业者和创新企业来说,SEM(搜索引擎营销)、粉丝经济、公关等等手段尚不可形成规模,现阶段唯一能做好的,就是以...

2022-09-08 831

发表评论